El mercado de las HiTech en Europa

Cuando hablamos del PIB, o de las exportaciones, o de magnitudes que en bruto puedan indicar la riqueza de un país y por tanto acoger oportunidades para muchas empresas, no encontramos con datos a veces muy genéricos que piden más profundización.

Por ejemplo, según los datos de Comtrade, en 2014 Alemania exportó un valor de 1.511.136.509.711 USD y China 2.342.343.011.343 USD. Es decir, China exportó un 55% más que Alemania. Este valor, aunque significativo, nos deja muchos interrogantes en el aire: ¿qué beneficio obtuvieron las empresas de cada país? ¿Cómo son los márgenes? ¿Por qué existe está diferencia?

En términos de mercados no podemos considerar igual la exportación de un producto de bajo valor añadido, con poca inversión tecnológica y fácilmente reproducible, que la venta de un producto con características opuestas.

En este contexto vamos a aportar una visión de los datos principales relativos a las empresas de alta tecnología de la UE28. Para ello se van a considerar los últimos datos publicados por Eurostat en referencia a la fabricación de productos de alta tecnología (HiTech).

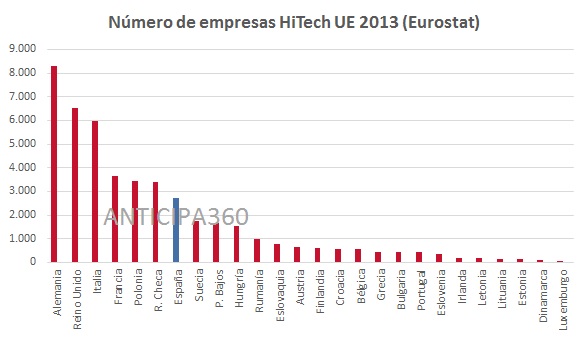

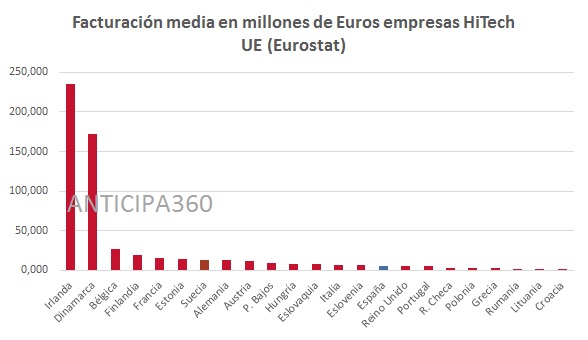

En los 2 siguientes gráficos se presenta el número de empresas HiTech por país de la UE y la facturación total de ambas.

Se observa, por ejemplo, como las empresas francesas facturan más que las británicas, pero el caso más llamativo es el de Irlanda, que con unas pocas empresas se convierte en uno de los líderes en facturación en la UE.

¿Qué es mejor? La respuesta no está clara, pero al menos vamos a aportar datos para facilitar la reflexión.

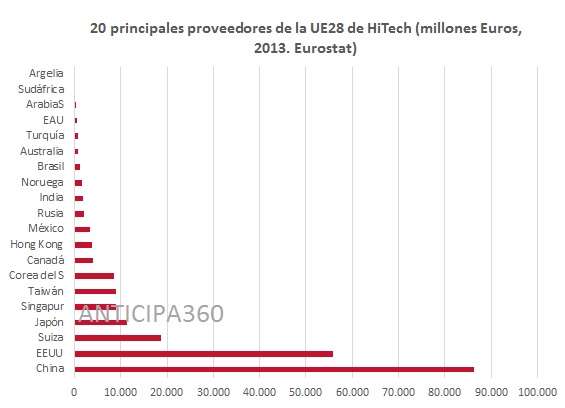

Un primer dato a estudiar es la compra de HiTech. La UE28 importa productos de alta tecnología y el principal proveedor es China.

Sin embargo, este dato vuelve a ser muy general, porque dentro de la categoría de HiTech hay muchos productos, desde farmacia o aeroespacial a armamento o telecomunicaciones.

Debemos por saber por tanto que el principal proveedor de HiTech aeroespacial, de instrumentos científicos, de armamento y maquinaria no eléctrica es Estados Unidos. Mientras que la HiTech de informática, telecomunicaciones y maquinaria eléctrica proviene sobre todo de China. Rusia por ejemplo es el principal proveedor de productos químicos de HiTech.

Ya hemos visto a quien compra la UE28, y ¿a quién vende?

Al igual que con las compras es interesante saber qué se vende a quien.

EEUU es el principal comprador de aeroespacial, telecos, farmacia, instrumentos científicos, química y armamento, mientras que el material informático se vende a EEUU, EAU y Singapur y China es el mejor cliente en material no eléctrico.

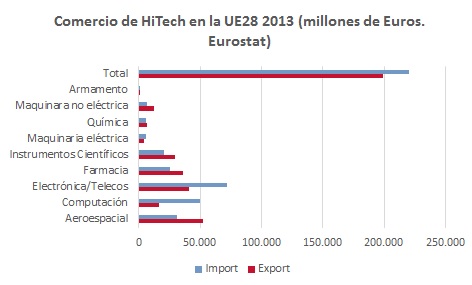

Pero en general ¿qué vende o compra más la UE28?

Si observamos la balanza comercial por sector, vemos el siguiente gráfico.

Por tanto podemos concluir que la UE es fuerte en elementos de alta tecnología en todos los sectores, aunque muestra una dependencia muy importante en informática y telecomunicaciones.

Sin duda, en este artículo se presentan unos datos básicos, y es necesaria mucha más profundidad. ¿Cómo es la dependencia entre diferentes países por sectores? ¿Cómo está evolucionando todo? ¿Qué tendencias existen? ¿Qué empresas participan? ¿Cambiará el marco legal o tecnológico estas relaciones?, pero son dignas de un estudio mucho más profundo que lo permitido por el espacio de este artículo de blog.